Из-за чего половина ПИФов Украины принесли убытки своим инвесторам?

На модерации

Отложенный

Как сообщается в журнале "Биржевой лидер" Паевые Инвестиционные Фонды (ПИФы) очень быстро развиваются на постсоветском пространстве, и уже успели завоевать немалую аудиторию среди инвесторов, трейдеров и т.д. ПИФ представляют собой сложенные средства пайщиков (доли), на которые управляющая компания приобретает акции, ценные бумаги и проводит финансовые операции на фондовом рынке той или иной страны.

Как сообщается в журнале "Биржевой лидер" Паевые Инвестиционные Фонды (ПИФы) очень быстро развиваются на постсоветском пространстве, и уже успели завоевать немалую аудиторию среди инвесторов, трейдеров и т.д. ПИФ представляют собой сложенные средства пайщиков (доли), на которые управляющая компания приобретает акции, ценные бумаги и проводит финансовые операции на фондовом рынке той или иной страны.

Насколько же эффективной была работа фондов Украины в марте, какие из них принесли прибыль своим инвесторам, а какие оказались в минусе?

Эффективность работы фондов: что повлияло на прибыльность активов?

В марте 2012 года наблюдалось возрастание основных мировых фондовых индексов, таких как американский Dow Jones (+2%), SP500 (+3,13%), японский Nikkei 225 (+3,7%). В то же время имели тенденцию к снижению другие биржевые индексы: английский FTSE 100 (-1,76%), китайский SSE Composite (-6,82%), российские индексы РТС (-5,6%) и ММВБ (-4,91%). Данная тенденция наблюдалась и на украинских фондовых биржах:

Так, на конец месяца индексы UX и ПФТС сократились в среднем на 3,3%:

Биржевые национальные индексы отражают в целом то, с какой активностью приобретаются акции отечественных предприятий, причем лучших – так называемых «голубых фишек». Что же мы видим на данном этапе? Если индексы сокращаются, значит, падает инвестиционная привлекательность национальных компаний. Многие паевые инвестиционные фонды Украины вкладывают именно в «голубые фишки». И всё же, какие украинские ПИФы получили прибыль в первый месяц весны? А какие - убыток?

Чем закончился март для украинских ПИФов?

Фонды, которые вложили свои активы в акции, закончили месяц с результатом доходности в среднем "-1,65%". Только один фонд (среди 10 подобных) – «Инвестиционный капитал – Фонд Акций» - сработал на прибыль, увеличив пай на 2,38%.

Фонды процентного дохода в среднем сработали с результатом (-)0,33%. Три из них увеличили собственную доходность. Наибольшего прироста пая в 2,68% достиг «Инвестиционный Капитал Фонд Облигаций».

Сбалансированные фонды за месяц сократили пай на 1,22%. Только четыре из 17 схожих показали положительную динамику; наилучший результат составил 1,76% прироста доходности.

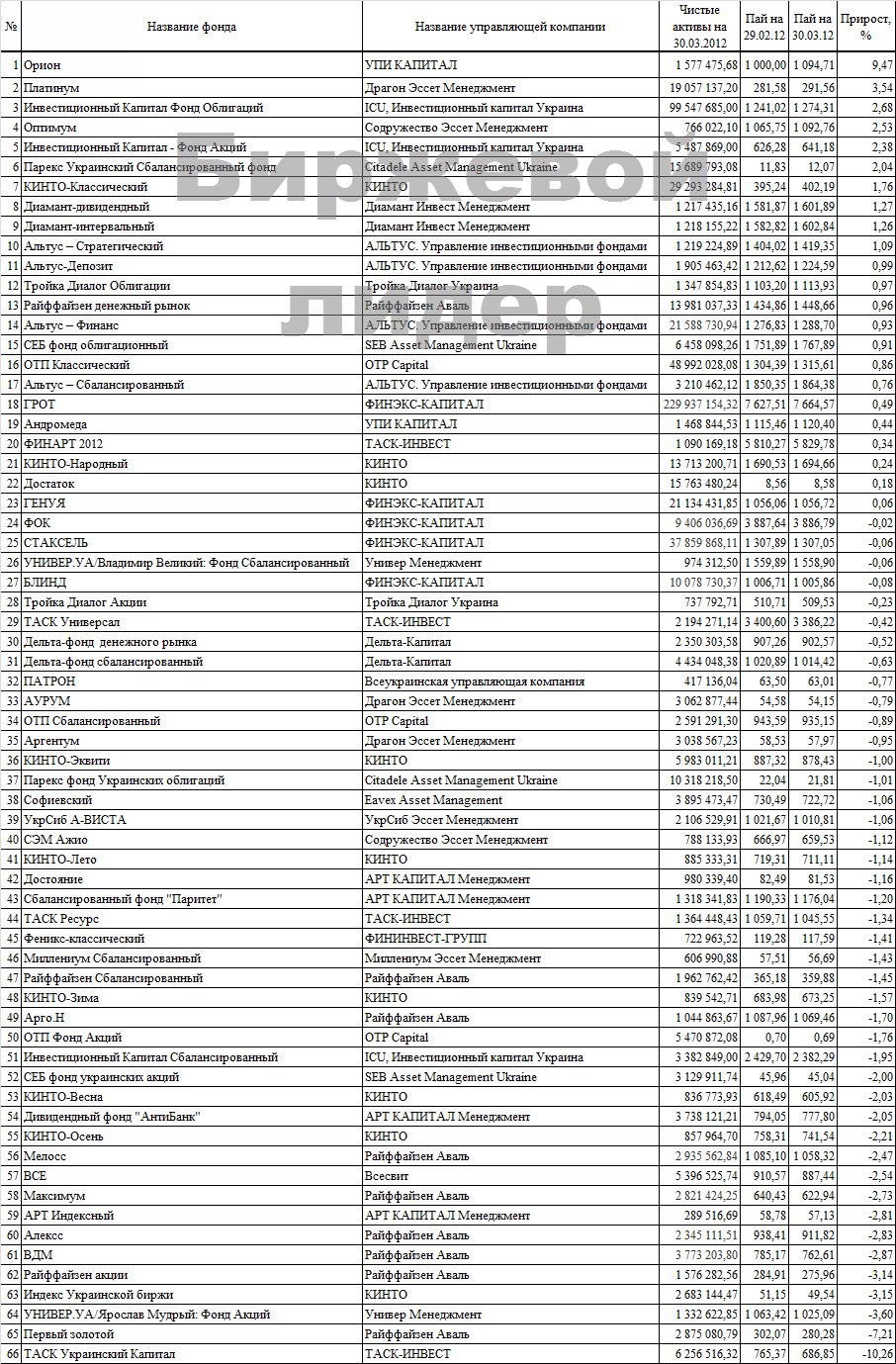

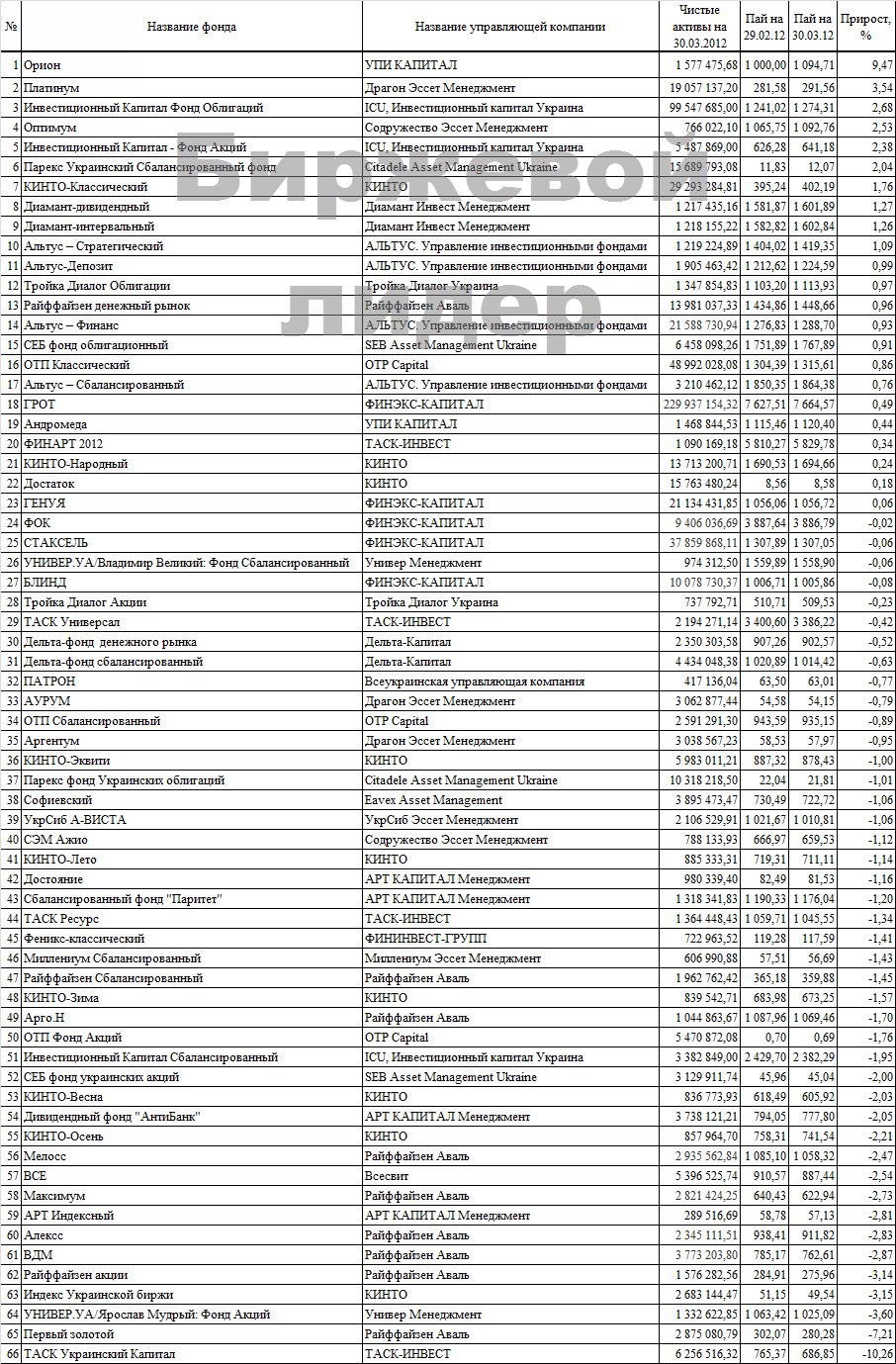

Кто стал лидером, а кто аутсайдером в гонке за увеличением доходности? В целом, показатели доходности только 24-х ПИФов на конец марта оказались больше нуля. Общая картина действующих паевых инвестиционных фондов в Украине представлена экспертами Академии Форекс и биржевой торговли Masterforex-V в следующей таблице:

■ лидерами по доходности в марте среди украинских ПИФов стали:

- «Орион» - доходность фонда за месяц увеличилась на 9,47%;

- «Платинум» – с 3,54%-ным приростом пая;

- «Инвестиционный капитал – Фонд Облигаций» - с 2,68%-ным приростом.

■ аутсайдерами оказались:

- «ТАСК Украинский Капитал» – доходность ПИФа снизилась на 10,26%;

- «Первый Золотой» – на 7,21%;

- «УНИВЕР.УА/Ярослав Мудрый: Фонд Акций» – на 3,6%.

ПИФ, который в наибольшей степени увеличил свой пай за прошедший месяц, «Орион» является новичком на фондовом рынке. И нет никакой уверенности, что столь успешный исход в этом месяце станет правилом в будущем. Хотя фонд с похожей организационной структурой «Андромеда» той же управляющей компании УБИ КАПИТАЛ показывал положительную динамику на протяжении всего 1 квартала, увеличив свой пай в марте на 0,46%.

■ самые стабильные. Обратим внимание, на фонды с более скромными, но стабильно увеличивающимися показателями доходности. Так, стабильная положительная динамика прослеживается у облигационных фондов: «Инвестиционный Капитал Фонд Облигаций» (+2,68% - в марте; +12,94% - за 1 квартал), «Тройка Диалог Облигации» (+0,97%; +3,08%), «СЕБ фонд облигационный» (+0,91%; +2,96%). Неизменная динамика увеличения доходности также характерна для таких украинских ПИФов, как «Диамант интервальный», «Диамант дивидендный», «ОТП Классический», «Райффайзен денежный рынок», «Альтус Сбалансированный», а также «Инвестиционный Капитал Фонд Акций». Большая часть из них вкладывает средства инвесторов в акции различных отечественных предприятий и другие источники фиксированного дохода, диверсифицируя риски.

Золото - основной драйвер для инвестиций паевых инвестфондов?

Как объяснили аналитики инвестиционной компании Manors Group Broker, ПИФы, которые достигли прироста пая в марте, - это фонды, по большей части, с консервативной стратегией развития, которые выбрали получение стабильного дохода с минимальной рискованностью.

Большие потери в этом месяце понес недиверсифицированный ПИФ «Первый Золотой». Сокращение доходности фонда на 7,21% было связано с падением цены золота на мировом рынке. Напомним, что в феврале цена на золото возросла до небывалого с конца ноября уровня, после чего стала снижаться. Это связывают с сильными данными из США, трехлетним безлимитным аукционом ЕЦБ, а также с ростом цен на бензин, что способствует сокращению потребительских расходов и снижению спроса на товары, в том числе и на золото.

В интервью журналу "Биржевой лидер" руководитель факультета среднесрочной торговли Академии Masterforex-V Евгений Антипенко (ATEI) пояснил, что инвесторам не следует торопиться инвестировать в золото, ведь есть по крайней мере, пять факторов, которые, как ожидается, в определенной степени компенсируют спрос на золото для покупки иранской нефти:

- в первую очередь - в другие страны также торгуют по бартеру - Россия и Пакистан обменялись пшеницей на нефть и, вероятно, продолжат это делать в будущем;

- во-вторых, Тегеран заявил, что будет принимать валюты разных стран, чтобы обойти доллар. Таким образом, Индия уже объявила, что не будет искать помощи со стороны США, поскольку оплата, порядка 45% импорта нефти будет происходить в рупиях. Вполне вероятно, что Китай также будет настаивать принимать оплату в юанях в рамках торговли нефтью.

- в третьих - в результате санкций, экспорт нефти из Ирана, вероятно, уменьшится на 700 тыс. баррелей в сутки. Китай увеличил импорт из Саудовской Аравии и покупает больше нефти из Персидского залива, а также во Вьетнаме, России иАфрике;

- в-четвертых - Китай и другие страны пытаются получить выгоду от незавидной ситуации в Иране и вести переговоры с еще большими скидками;

- в-пятых, не в последнюю очередь, Иран готов смириться с более низкой ценой пшеницы и конвертируемых валют в качестве оплаты - так почему бы не начать обмен серебром и золотом?

На этом этапе ничего так не ценно, как золото, основание для бычьих настроений этого металла вполне веротны, заявил источник в администрации Обамы на следующий день после объявления о санкциях.

Графический торговый план. Monthly-Daily-H1. GOLD. 27 апреля

1. Вариант Daily ВВЕРХ: (Кт-1)-(Кт-2)-(Кт-3)

Уровень поддержки: 1623,0 является критическим для этого варианта движения и отменяет этот вариант разметки

Уровни сопротивления:

Индикатор волатильности SaksChannel- Н1: 1662,8-1671,0.

Локальный максимум : 1680,0. Целевая Buy-сетка базового индикатора: 1667,2-1677,2.

2. Вариант Daily. Флет - Flat-зона

Уровень сопротивления: 1649,2.

Уровень поддержки: 1624,8.

При формировании моделей расширения вероятно ложное пробитие уровней поддержки или сопротивления Flat-зоны, однако предельное движение не может составлять более 161.8%. Уровень поддержки 161.8% за границами Flat-зоны и уровень сопротивления = 1664,3 за границами Flat-зоны являются критическими для этого варианта движения и отменяют этот вариант разметки.

3. Вариант Daily Вниз: (Кт-1)

Уровень сопротивления: 1660,7 является критическим и отменяет этот вариант разметки.

Уровни поддержки:

Индикатор волатильности SaksChannel - Н1: 1646,4-1638,2-1630,0.

Локальный минимум: 1612,1.

Целевая Sell-сетка базового индикатора: отсутствует

Что ожидать от ПИФов Украины в следующем месяце?

Будем, конечно, с надеждой ожидать положительных результатов работы украинских ПИФов в конце апреля, однако, следует помнить о высокой зависимости украинского фондового рынка от изменений мировых цен на нефть, золото, металл и др. Так, прогнозируется снижение цен на нефть, а цены на золото, скорее всего, останутся на прежнем уровне.

В связи с сокращением запасов металлов на мировых фондовых площадках, возможно, произойдет увеличение цен на них. А это в свою очередь поддержит металлургические отечественные предприятия, что вызовет рост их акций. Также сохранится спрос на облигации.

Данное утверждение дополнил Андрей Полишевич генеральный менеджер брокерской компании "Forex Trend" (брокер-основатель индекса Памм счетов, обладатель кубка "Лучший брокер мира 2011 года для инвесторов Форекс), пояснив, что основные риски вложения в украинские фонды кроются не в самих фондах, а в мировой тенденции. Многие аналитики считают адекватным курс гривны к доллару США 11 -14 гривен, а не 8 гривен. Вкладывать в бумаги и национальную валюту не интересно по причине того, что скорее всего после евро 2012 курс гривны таки будет пересмотрена в сторону повышения.

Поэтому наиболее выгодным вариантом сейчас является продавать акции и покупать валюту. Это безрисковый рост на 20 - 25%.

Редколлегия отдела "ПИФы" журнала «Биржевой Лидер» совместно с экспертами Академии форекс и биржевой торговли Masterforex-V проводит опрос на форуме трейдеров: доверите ли вы деньги паевым инвестиционным фондам Украины?

- да, из-за высоких доходов;

- нет из-за риска их инвестиционной стратегии.

Источник Биржевой лидер

Комментарии